Nous publions régulièrement des informations sur le rapatriement des salaires des travailleurs transfrontaliers. Les mouvements d’approvisionnement, les acteurs traditionnels, tels que les banques, se font concurrence dans les coûts et la praticité de leur offre. Nous aborderons les offres des joueurs traditionnels et l’arrivée de nouveaux concurrents .

Vous y trouverez également des commentaires et des opinions des contributeurs au Forum frontalier.

A lire également : Qui sont Véronique et Davina et que deviennent-elles ?

De quoi vous aider à choisir la bonne façon de rapatrier votre salaire suisse.

Dans la deuxième partie des archives, nous aborderons les nouveaux acteurs, les NeoBanks, les banques WEB qui se positionnent sur le marché du rapatriement des salaires.

A lire en complément : Comment choisir la puissance moteur d'une voiture pour un jeune conducteur ?

Plan de l'article

- Qu’ est-ce que le rapatriement salarial

- Comment le taux de change est-il calculé ?

- Les acteurs du rapatriement des salaires

- Bancs « traditionnels »

- Bureaux de change

- Sites Web et comparateurs de devises étrangères

- Connaitre son salaire dans un pays européen comme la France

Qu’ est-ce que le rapatriement salarial

Bienvenue en Suisse ! Vous êtes désormais un poste frontalier douanier tous les jours. Votre employeur paiera votre premier salaire en francs suisses (CHF). Puisque votre pays de résidence est la France, comment pouvez-vous obtenir ce salaire pour vos dépenses en France en euros et par partie en francs suisses ?

Pendant des années, le rapatriement du salaire du travailleur transfrontalier s’est fait par l’ouverture d’un compte bancaire en CHF en Suisse et d’un compte en euros en France avec un transfert mensuel de l’un à l’autre.

Ces dernières années, de nouvelles offres de rapatriement salarial sont apparues. Les joueurs viennent rivaliser avec les banques. Ils concentrent leur argumentation de vente sur le taux de change et les taux de comparaison.

Comment le taux de change est-il calculé ?

Pour comparer vous propose de rapatrier votre salaire transfrontalier, voici comment vous établissez le taux qui sera appliqué à votre exploitation.

Le marché des changes est un marché sur lequel chaque acteur est libre d’offrir le type qu’il souhaite à ses clients . Le taux de change appliqué à une opération de rapatriement salarial se décompose en :

- Taux de change interbancaire : commun à toutes les institutions, base de calcul du taux proposé, avec en particulier la « fixation » qui est un prix défini quotidiennement et le « spot » qui est le prix actuel

- Marge : gratuite, ajoutée au taux interbancaire pour former le taux commercial proposé au client final

À ce taux de change s’ajoutent les coûts accessoires, les coûts fixes par opération ou les frais de transfert, ou l’ajout des deux.

Les acteurs du rapatriement des salaires

Quatre acteurs contribuent au marché du rapatriement salarial transfrontalier

- banques Les traditionnelles suisses et françaises.

- Bureaux de change

- Sites Web et comparateurs de devises étrangères

- NeoBanks, banques Internet

Le quatrième acteur, NeoBanks et Internet Banks, sera abordé dans la deuxième partie du dossier sur le rapatriement des salaires des travailleurs transfrontaliers.

Bancs « traditionnels »

Notre précédent article détaillait les offres de rapatriement salarial de nombreuses banques.

Que proposent les banques ?

La première solution de rapatriement qui vient à l’esprit pour les travailleurs transfrontaliers est de faire transférer leurs salaires via le réseau bancaire . Pendant longtemps, les nouveaux voyageurs transfrontaliers ont ouvert un compte en francs suisses dans une banque suisse et a effectué un virement bancaire de la banque suisse à la Banque française.

Plus tard, les banques françaises ont simplifié le transfert par le biais d’une filiale suisse. Ils ont un compte en francs suisses avec un IBAN suisse commençant par « CH ». Étant donné que les deux comptes (en euros et en francs suisses) appartiennent au même groupe bancaire, le rapatriement est plus pratique.

Combien cela coûte-t-il ?

Les frais de gestion bancaire ayant augmenté de 45 % en Suisse depuis 2012… le problème est important, le travailleur transfrontalier y est sensible.

Le rapatriement bancaire et les moyens de paiement à leur disposition impliquent de multiples transactions, comptes bancaires, cartes de crédit, accès aux guichets automatiques, etc.

Comme les banques généralisent la facturation de chacun de leurs services, aux coûts de la transaction de change s’ajoutent des frais de maintenance de compte, frais de transfert, frais de carte, frais bancaires en ligne, etc.

Pour avoir une idée du coût global de l’utilisation de ces solutions bancaires de rapatriement, chaque élément doit être détaillé :

- Coûts de transaction en devises en marges et coûts accessoires

- Les frais de transfert à l’étranger en commissions

- Comptes et accès aux services bancaires en ligne dans les frais de maintenance des comptes et les abonnements

- Coût des méthodes de paiement multidevises en frais annuels

- Coût des retraits d’espèces en commissions

- Les taxes de dépôt pour les comptes étrangers

Les banques traditionnelles sont toujours indispensable à la domiciliation des salaires suisses. Cependant, il y a un changement d’air avec les offres Neobanks que nous étudierons plus tard. Les principales banques suisses proposent des services aux voyageurs frontaliers sur une base unitaire ou colis. Les lecteurs du Forum des Frontiers offrent un aperçu rapide avec UBS, CA next bank, la banque cantonale BCGE.

Que disent les utilisateurs à ce sujet ?

Aujourd’hui, les avis des utilisateurs sur le forum des navetteurs frontaliers montrent que les concurrents des banques sont en hausse.

Début octobre 2019, alain68 a comparé le résultat en euros du taux de change de 5 000 francs suisses par deux banques et deux « nouvelles offres » :

« si je décide de changer 5000 CHF maintenant :

dans Revolut, j’obtiendrai 4581€

sur telexoo je vais recevoir 459€ (-22 €)

en ce sens que j’aurai 4522€ (-59 €)

en UBS, je vais recevoir 4511€ (-70 €) »

Le résultat place les 2 banques derrière les nouveaux joueurs. Après un résumé des offres du les bureaux de change et les nouveaux acteurs, nous allons discuter de la réaction des banques.

Bureaux de change

Les bureaux de change ont toujours rivalisé avec les banques. Leurs taux ont longtemps été considérés comme avantageux par rapport aux devises des banques. Comme nous l’avons expliqué dans notre précédent article, les bureaux de change ont été les premiers concurrents des banques.

Que proposent les bureaux de change ?

Comme son nom l’indique, le change de devises consiste principalement à échanger des billets de banque . C’est de la monnaie fiduciaire.

Le travailleur transfrontalier qui a reçu son salaire sur son compte bancaire en Suisse se rend à son comptoir bancaire pour retirer des francs suisses sur des billets de banque. Ensuite, il passe à la monnaie de change. Il convertit ses billets en francs suisses en billets en euros.

Vous traversez la frontière avec vos euros et vous pouvez ensuite procéder à vos dépenses courantes en euros « en espèces ». Déposez le le reste de vos euros dans votre banque française pour déposer des fonds sur votre compte en euros.

Bien que le taux de change proposé soit généralement avantageux, il n’a jamais été pratique de voyager avec des paquets de billets en devises étrangères. Comme les bureaux de change étaient rarement vides à la fin du mois, certains y passaient une heure ou deux par mois.

La réglementation française est venue limiter l’utilisation des bureaux de change. Les limites relatives au montant « en espèces » autorisé à traverser la frontière et au montant « en espèces » déposé sur un compte bancaire ne sont pas prêtes à diminuer. En France, après un paiement de plus de 1 000 euros en espèces, TRACFIN en informera son conseiller bancaire . Ils vous contacteront et vous demanderont l’origine du paiement. Beaucoup de changements pour un simple paiement…

Combien cela coûte-t-il ?

Le service de change est simple. Il s’agit de changer les billets d’une pièce à l’autre. Le Les obligations de contrôle des changes sont réduites.

Cela permet aux bureaux de change de payer eux-mêmes uniquement sur la marge de change, sans divulguer aucun autre coût. Plus le montant négocié est élevé, meilleur est le taux. Ces frais sont affichés en temps réel. Certains bureaux de change le publient sur Internet. Change Migros est devenu une référence. Fort de cette force, elle attire des clients vers l’offre bancaire de la Migros Bank.

Que disent les utilisateurs à ce sujet ?

Les utilisateurs indiquent que le bureau de change serait désormais moins apprécié par le rapatriement des salaires.

Alain68 le 8. Octobre « était une époque où échanger son salaire en espèces était financièrement plus intéressant ou économique, mais qu’à l’époque de la Révolution, les bureaux de change sont moins intéressants que les frais d’une banque qui n’abuse pas des frais d’une organisation de change devise en ligne ».

D’autres participants témoignent des contrôles et des exigences réglementaires pour les voyageurs transfrontaliers qui retournent leur salaire en espèces à la banque française, comme prévu dans notre article de 2016.

Marie1 le 6 octobre « mon mari, travailleur frontalier depuis 1989, toujours dans la même banque en France, ayant reçu une lettre certifiée avec AR de la banque pour valider son statut de travailleur transfrontalier »

Ce courrier et les demandes de pièces justificatives supplémentaires de la banque proviennent du fait que le salaire est rapatrié en espèces à la banque après un changement de billets au bureau de change.

Sites Web et comparateurs de devises étrangères

Plus récemment, les sites de change et les comparateurs Web ont été la deuxième vague de concurrents des banques.

Que proposent les plateformes d’échange sur Internet ?

Ces nouveaux acteurs ont beaucoup communiqué sur ce qu’ils considèrent être les marges excessives des banques ajoutées au taux de change interbancaire. Les plateformes d’échange Internet se développent avec une promesse commune : permettre à leurs clients de bénéficier d’un cours proche du prix du marché.

L’offre de ces acteurs spécialisés repose sur les caractéristiques suivantes :

- Pas besoin de changer de banque

- Ouverture de compte gratuite

- Pas de frais fixes ou de gestion de compte

Les acteurs internationaux de l’échange Internet

Créés dans les pays anglo-saxons, ils ont été les premiers à apparaître sur le marché. Sa création a été facilitée par des obligations réglementaires différentes de celles en vigueur en France.

Transferwise

Fondée à Londres en 2011, Transferwise possède des succursales dans 10 pays, dont la France, l’Allemagne, le Japon et le Canada.

Il garantit 90 % d’économies de commissions par rapport aux banques. Doté d’une application compatible avec Android et IOS, Transferwise vous permet de suivre l’évolution de l’échange en temps réel , avec un prix annoncé d’une marge de 0,3 % sur la conversion CHF/€.

Transferwise propose : — une carte de paiement multidevise gratuite — un compte multidevise

Rapatriement salarial : Transferwise Salon des changes

Fondée en 2009 et basée en Irlande, CurrencyFair propose ses services de rapatriement salarial sur les marchés européen et australien. Son principe de fonctionnement repose sur le principe du « peer-to-peer » : il connecte directement 2 clients qui souhaitent effectuer une transaction d’échange opposée. Par exemple, la demande d’un client qui souhaite convertir 5 000 CHF en euros sera traitée à la demande d’un autre client qui souhaite convertir des euros pour l’équivalent de 5 000 CHF.

Les clients de CurrencyFair trouvent un double avantage dans ce système de « marketplace » :

- Coût d’échange réduit avec facturation pour le service de jumelage à un coût fixe de 3€ par transaction (10 % des clients bénéficient de ce mécanisme)

- Possibilité de fixer votre propre objectif de change et d’attendre les changements du marché pour que la transaction ait lieu

Les acteurs locaux dans le changement d’Internet

Arrivées quelques années plus tard sur le marché des changes via Internet, ces fintechs suisses séduisent par leur localisation.

Son succès repose sur :

- Proximité géographique et offre adaptée aux voyageurs frontaliers en France voisine

- Supervision par la FINMA et OAR-G (blanchiment d’argent), garantissant la sécurité et la crédibilité des clients transfrontaliers

Rapatriement salarial : salon des changes Telexoo

Acteur à Genève de l’échange de pièces via Internet, Telexoo a été créé en 2013. L’ouverture d’un compte chez Telexoo est gratuite, numérique et rapide. Votre employeur peut payer votre salaire directement sur votre compte Telexoo.

Pour les voyageurs transfrontaliers, la marge est de 0,42 % sur le taux interbancaire et un forfait de 9 CHF est facturé pour les transactions inférieures à 1 000 francs suisses. Entre 1 000 et 49 999 CHF, seule la marge de 0,42 %.

En termes de délais, Telexoo indique d’effectuer le changement dès réception des fonds et de procéder au rapatriement dans un délai d’une journée .

Telexoo affirme que ses technologies de cryptage garantissent la sécurité des transactions et des fonds auxquels ses clients font confiance.

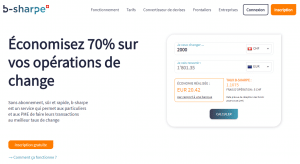

Rapatriement salarial : Telexoo B-Sharpe

Fondée à Genève en 2006, B-Sharpe propose des services de conversion de devises et de paiements internationaux depuis 2013. Son service est axé sur le change de devises, il n’est donc pas nécessaire de changer de banque. Étant donné que les paiements de salaire peuvent être effectués directement de l’employeur sur un compte B-sharpe, les voyageurs transfrontaliers pourraient théoriquement éviter d’ouvrir un compte bancaire en Suisse. En fait, la grande majorité des voyageurs transfrontaliers ont besoin d’un compte bancaire en Suisse pour effectuer des paiements locaux et recevoir des remboursements (transport, assurance maladie). L’ouverture d’un compte B-Sharpe est gratuite. Pour les virements inférieurs à 5 000 CHF, le site prend une marge de 0,5 % sur le taux interbancaire et de 5 CHF par transaction. De 5 000 à 49 999 CHF, seule la marge de 0,5 % sur le taux interbancaire est prise.

L’échange a lieu sur le réseau, par téléphone, e-mail ou LiveChat dans un délai maximum de 48 heures.

Sur le plan de la sécurité, B-Sharpe a souscrit une police d’assurance de 3 000 000 CHF afin de protéger les actifs des clients contre le risque de fraude.

Rapatriement salarial : B-Sharpe Comparateurs de taux de change

La vérification du site d’un comparateur en ligne vous permet d’estimer les économies que vous pouvez réaliser, de comparer et de choisir. Parmi les principaux acteurs de ce secteur :

- Singe

- Moneytis

- Meilleur taux de change

Comparaison des taux de change : Monito Ces comparateurs collectent les taux de change des différents acteurs et les affichent à des fins de comparaison et de sélection.

Combien cela coûte-t-il ?

Comme les bureaux de change traditionnels, ces acteurs du WEB se spécialisent dans les opérations de change. Ils n’ont pas besoin de points de vente, d’une capacité de traitement multiplié par leur plateforme numérique, ils peuvent ajuster leurs marges d’échange.

Que disent les utilisateurs à ce sujet ?

La nature innovante des offres de change via Internet, la promesse d’un « bon » taux de change et l’accès apparemment simplifié au marché des changes ont contribué à son succès.

Pour les voyageurs transfrontaliers, les plateformes d’échange Internet ne traitent qu’une partie de la chaîne de rapatriement des salaires. Il n’y a pas toujours de moyen de paiement disponible et les mécanismes de réception des salaires en francs suisses peuvent sembler complexes. L’utilisation d’un IBAN enregistré en CHF n’est pas toujours garantie. Ils soulignent que les économies réalisées en devises seraient dérisoires si l’on tenait compte de la complexité du processus. Il ne vaudrait pas la peine d’ajouter un acteur supplémentaire au processus de rapatriement des salaires :

jpp25 octobre 8 « Des solutions alternatives pour économiser de l’argent vous permettent de gagner une pizza par mois »

Depuis début 2019, le nombre de vues et de fils de discussion du Forum sur le passage des frontières sur des sujets liés à ces plateformes d’échange Internet a été réduit. Cela montre que l’attention semble s’être détournée de ces solutions. Les voyageurs transfrontaliers recherchent un service plus vaste combinant le change de devises et un moyen de paiement associé. Un service capable de répondre aux besoins de bout en bout. C’est dans ce contexte que l’offre de Neobanques est « mode » .

Connaitre son salaire dans un pays européen comme la France

Vous avez l’ambition profonde de trouver un travail en France ? Alors, que vous soyez un banquier, un avocat, un boucher, un charcutier, un cuisinier, un rédacteur web, un docteur, ou encore un chirurgien, vous devez utiliser un convertisseur de monnaie sur internet. Pour ce faire, vous avez seulement besoin d’un navigateur, d’un moteur de recherche et d’un clavier ! D’ailleurs, vous pouvez essayer sur telexoo.com. Ce site internet est un excellent convertisseur de monnaie, et bien plus.

En effet, lorsque l’on habite en Suisse, et que l’on souhaite travailler en France, il faudra penser à effectuer une conversion afin d’empocher votre salaire en franc suisse. Telexoo.com de son côté vous permettra par la même occasion de connaitre le taux de change de votre salaire mensuel afin de pouvoir payer en Suisse. Concernant la conversation de la monnaie, n’hésitez pas à utiliser les informations précédemment citées dans le contenu de l’article.

Une fois que vous aurez toutes les cartes en main, ou du moins, connaitrez votre salaire en équivalence, vous pourrez faire une demande de salaire en fonction de votre ancien travail.